Chứng khoán Việt Nam đang ở trong những ngày tháng sôi động nhất lịch sử. Sự đổ bộ mạnh mẽ của nhà đầu tư trong nước đang giúp thanh khoản thị trường bùng nổ và những phiên giao dịch 20.000 tỷ đồng không còn là điều hiếm gặp, thậm chí thanh khoản tăng mạnh còn dẫn tới tình trạng nghẽn lệnh.

Đóng góp quan trọng vào sự gia tăng thanh khoản phải kể tới dòng tiền margin. Theo ước tính, dư nợ cho vay (chủ yếu là cho vay margin) trên toàn thị trường tính tới cuối quý 1/2021 vào khoảng 110.000 tỷ đồng (~4,8 tỷ USD) và đây là con số kỷ lục trên TTCK Việt Nam từ khi thành lập tới nay. So với quý trước đó, dư nợ cho vay của các CTCK trên thị trường đã tăng thêm khoảng 20.000 tỷ đồng.

Cũng cần lưu ý, đây là số dư nợ không bao gồm cho vay 3 bên. Nêu tính thêm dư nợ từ cho vay 3 bên, con số thực tế sẽ lớn hơn rất nhiều 110.000 tỷ đồng.

Để đáp ứng nhu cầu cho vay của thị trường, các CTCK đã đẩy mạnh gia tăng nguồn vốn thông qua phát hành cổ phiếu cho cổ đông hiện hữu, phát hành riêng lẻ cũng như đẩy mạnh huy động nguồn thông qua kênh trái phiếu, vay từ các tổ chức ngoại.

Từ đầu năm tới nay cho thấy các CTCK đang có xu hướng đẩy mạnh huy động vốn từ kênh trái phiếu. Ước tính, lượng vốn từ kênh trái phiếu mà các CTCK đã và đang có kế hoạch huy động từ đầu năm tới nay lên tới hơn 6.500 tỷ đồng. Trong đó, một số CTCK có kế hoạch huy động vốn qua trái phiếu khá lớn như ACBS (1.200 tỷ đồng), SHS (1.500 tỷ đồng), VCSC (gần 1.100 tỷ đồng)…

Bên cạnh việc huy động nguồn từ kênh trái phiếu, các CTCK cũng có những khoản vay với các tổ chức ngoại. Mới đây, HSC đã ký hợp đồng vay vốn tín chấp trị giá 44 triệu USD – tương đương 1.015 tỷ đồng với nhóm 7 định chế tài chính Đài Loan, đứng đầu là Ngân hàng First Commercial Bank (FCB).

Trước đó trong tháng 3 và tháng 4, VietinBank Securities (CTS) đã thực hiện ký kết các gói vay với tổng trị giá 90 triệu USD, tương đương hơn 2.070 tỷ đồng đến từ nhóm các ngân hàng Hàn Quốc, Đài Loan.

Tính sơ bộ, tổng giá trị vay nợ mà các CTCK đã và đang thực hiện từ đầu năm tới nay thông qua kênh trái phiếu, vay tín chấp lên tới gần 10.000 tỷ đồng. Việc các CTCK đẩy mạnh vay nợ thời gian gần đây đến từ nhu cầu thực tiễn thị trường tăng cao. Bên cạnh đó, Thông tư 121/TT-BTC có hiệu lực từ 15/2/2021 cho phép nâng tổng nợ CTCK trên VCSH từ tối đa 3 lần lên tối đa 5 lần là bước ngoặt giúp các CTCK gia tăng vay nợ, từ đó có thêm nguồn cho hoạt động kinh doanh trong bối cảnh thị trường đang diễn ra sôi động.

Cùng với việc đẩy mạnh huy động nguồn thông qua trái phiếu, các CTCK cũng đẩy mạnh phát hành cổ phiếu tăng vốn, vừa giúp đáp ứng nguồn vốn phục vụ hoạt động kinh doanh, vừa giúp tăng vốn chủ sở hữu, từ đó gia tăng “room” cho vay.

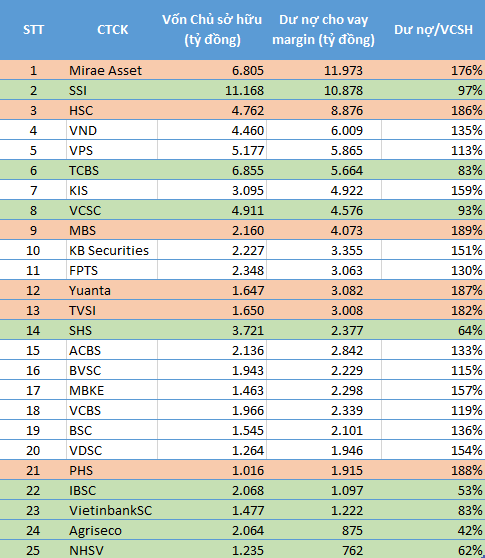

Theo quy định hiện hành, CTCK chỉ được phép cho vay tối đa 2 lần VCSH, nhưng tính tới cuối quý 1/2021, nhiều CTCK đã gần chạm ngưỡng tối đa cho vay. Do đó, việc đẩy mạnh tăng vốn thông qua phát hành cổ phiếu được coi là điều “sống còn”, quyết định khả năng cạnh tranh của các CTCK.

Nhiều CTCK tiệm cận giới hạn cho vay vào cuối quý 1

Có thể thấy, hàng loạt CTCK lớn như VNDirect, MBS, HSB, VCSC,…đều đã và đang thực hiện tăng vốn thêm hàng nghìn tỷ đồng thông qua phát hành cổ phiếu để bổ sung nguồn cho hoạt động kinh doanh. Bên cạnh đó là hàng loạt các CTCK nhỏ đã và đang có kế hoạch nâng vốn lên 1.000 tỷ đồng như trường hợp Pinetree, Đại Nam (DNSE), Đà Nẵng (DNSC), Everes (EVS)…để tăng cường năng lực tài chính, đáp ứng dịch vụ cho giới đầu tư.